役所の税務担当として、毎日申告の相談を受けてきた筆者がズバリ解決します!

特定口座(源泉あり)を選択すべきとされる理由

株式や投資信託の取引口座は、大きく分けて一般口座・特定口座・NISA口座に分けられ、特定口座は源泉あり・源泉なし、NISA口座は一般NISA・つみたてNISA・ジュニアNISAに分けられます。

| 口座の種類 | 課税 | 源泉徴収 | 所得計算 | |

|---|---|---|---|---|

| 一般口座 | 〇 | - | - | |

| 特定口座 | 源泉あり | 〇 | 〇 | 〇 |

| 源泉なし | 〇 | - | 〇 | |

| NISA口座 | 一般 | - | - | - |

| つみたて | - | - | - | |

| ジュニア | - | - | - | |

※ジュニアNISAの新規口座開設は令和5年分までです。

このなかでも、多くの書籍では、全てに〇が付いている特定口座(源泉あり)がオススメとされています。

- 確定申告が不要

- 所得の計算を証券会社が行う

- 損失が出たときに、その年と後3年間の利益と相殺できる

- 所得に含まれない

それでは一つひとつ説明します。

確定申告が不要

サラリーマンだと、確定申告をしたことがない人も多いはず。

税理士に頼むとお金もかかるし、税務署に行くのも混んでいそうだし、なんか怖い。

そんな人は間違いなく特定口座(源泉あり)です。

株式や投資信託から得た利益は、所得税が15%、復興特別所得税が0.315%、県民税(住民税)が5%の合計20.315%かかります。

それを証券会社があらかじめ天引きして、代わりに納税してくれます。これを源泉徴収(所得税)や特別徴収(住民税)といいます。「(源泉あり)」の「源泉」とは、この2つのことをいいます。

つまり、証券会社が利益からあらかじめ税金を徴収してくれるので、確定申告をして改めて納税する必要がないということです。

所得の計算を証券会社が行う

とはいっても、医療費控除やふるさと納税(寄附金控除)、不動産所得などがあり、確定申告する人も多いと思います。

そんなときでも、特定口座であれば安心です。

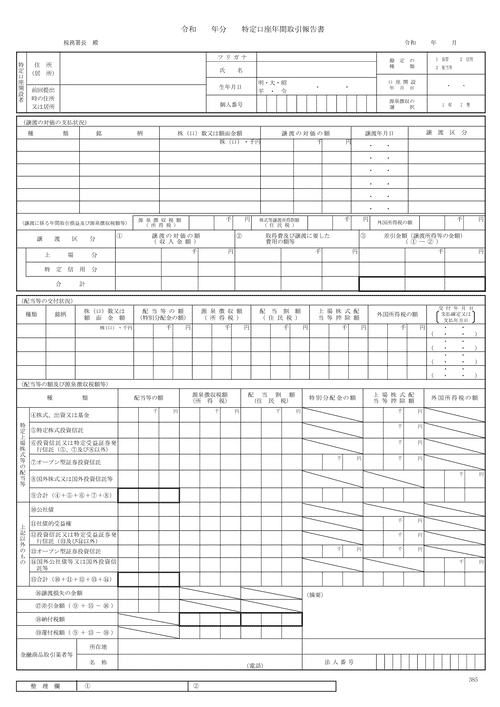

証券会社が所得を計算して、「特定口座年間取引報告書」を作成してくれます。

金額を確定申告書に転記するだけです。

年間取引口座報告書は、口座単位(証券会社単位)で交付されます。同じ年の同じ口座であれば、利益と損失を相殺してくれるので、ラクラクです。

損失が出たときに、その年と後3年間の利益と相殺できる

これは、NISA口座にはないメリットです。

あとで説明しますが、NISA口座は非課税という最大のメリットがありますが、損失が出た場合は、他の利益と相殺できないという最大のデメリットがあります。

その点、特定口座や一般口座であれば、1つの取引で損失が生じたとしても、同じ年に別の取引で利益が出ていれば相殺することができます(損益通算といいます。)。

さらに確定申告をすれば、3年間損失を繰り越すことができますので、後3年間の利益と相殺することができます(繰越控除といいます。)。

つまり、同じ年または後3年以内であれば、損失を他の利益を相殺でき、節税することができます。

具体例

令和2年分:100万円の損失

令和3年分:150万円の利益

→繰越控除を適用することで、20.3万円の節税

| 繰越控除なし | 150万円×20.315%=30.4万円 |

|---|---|

| 繰越控除あり | (150万円-100万円)×20.315%=10.1万円 |

| 節税額(差額) | 30.4万円-10.1万円=20.3万円 |

所得に含まれない

地味ではありますが、これが最大のメリットです。

確定申告をしないということは、特定口座(源泉あり)から生じた利益は、所得に含まれないこととなります。

利益が1億円あってもそれ以外に所得がなければ、所得は0円、つまり低所得者として判断されます。

これは「所得隠し」ではありません。

所得税法上、申告すべき所得に含めなくてよいとされているのです。

これによって、次のようなメリットがあります。

所得要件の算定から外れる

所得に制限のある制度は、扶養控除や配偶者控除など、税に関するもののほか、児童手当など多くの制度があります。

特定口座(源泉あり)で生じた利益は、確定申告をしなければ「所得」に含まれません。それにより、例えば、妻が株で1億円の利益が生じても、夫は配偶者控除を受けられるのです。

保険料など所得をもとに算定される料金の軽減

所得に含まれないということは、国民健康保険料、介護保険料、保育料など、所得をもとに算定される料金も、当然安くなります。

住民税非課税世帯

特定口座(源泉なし)以外に一定の所得がなければ、住民税は非課税となります。同じ世帯で住民税が課税されている人がいなければ、非課税世帯に該当しますので、水道料金の減免など、自治体によっては非課税世帯のサービスを受けることができます。

特定口座(源泉あり)から特別徴収(天引き)される住民税は、配当割または株式等譲渡所得割に該当します。一般的な住民税の課税・非課税は所得により算定される所得割で判断しますので、特定口座(源泉あり)の利益がいくら生じても、所得割が課税される所得が他になければ、非課税に該当します。

特定口座(源泉なし)で確定申告した方がよい場合

「特定口座(源泉なし)」は、源泉徴収・特別徴収(天引き)がないため、確定申告をして納税しなければなりません。それでもあえて「特定口座(源泉なし)」を選択した方がよい場合があります。

「特定口座(源泉なし)」を選択した方がよい場合

・利益が所得に含まれても他の制度に影響がない場合

・利益の20.315%を納税までの短期間でも運用したい場合

同じ特定口座でも、「源泉あり」と「源泉なし」では税金が徴収されるタイミングが異なります。

| 源泉あり | 源泉なし | |

|---|---|---|

| 所得税 | 利益が確定した段階 | 確定申告書を提出した時 |

| 住民税 | 利益が確定した段階 | 翌年度6月以降 |

つまり、

「源泉なし」の方が納税するタイミングが遅い=その分を投資で運用できる

というメリットがあります。

ただ、投資に回せるといっても、一般的には微々たるものです。多額の利益がある場合でないと、そこまで違いはありません。また、確定申告することにより特定口座の利益が所得に含まれるデメリットを考えると、あまり得策ではありません。

一般口座が必要となる人って?

特定口座(源泉あり・源泉なし)のメリットは、

証券会社が税金を計算して、「特定口座年間取引報告書」を作成してくれる

ところにありました。

一方、「一般口座」は、自分で損益を計算しなければなりません。最近のネット証券では、自動で計算してくれるツールも充実しつつありますが、それでも特定口座に比べると面倒です。

それでもあえて「一般口座」を選択する必要がある場合があります。

一般口座を選択する必要がある場合

・非上場株など、特定口座では取引できない銘柄を取引する場合

特定口座は、「一定の上場株式等」が対象となりますので、銘柄によっては特定口座で取引できないものもあります。そのようなときは一般口座を選択します。

取引ごとに口座を選択できますので、特定口座で取引できる銘柄は特定口座、それ以外の銘柄は一般口座で取引するのが一般的です。

NISA口座は使うべき?

これまで、特定口座と一般口座を説明してきましたが、最後にNISA口座について説明します。

NISA口座の特徴はズバリ以下のとおりです。

| メリット | デメリット |

|---|---|

| ・利益に対して税金がかからない | ・限度額がある ・損失が出ても他の利益と相殺できない |

これらのデメリットをいかに克服するかが、NISA攻略のカギです。

では、どのような場合にNISA口座を選択すべきなのでしょうか。

NISA口座を利用すべき場合

・売却を前提としない、資産形成目的の株式・投資信託を購入する場合

それでは、その理由を説明しましょう。

NISA口座には、限度額がある

| 一般NISA | つみたてNISA | ジュニアNISA | |

|---|---|---|---|

| 年間投資限度額 | 120万円 | 40万円 | 80万円 |

| 最大期間 | 5年間 | 20年間 | 5年間 |

| 合計 | 600万円 | 800万円 | 400万円 |

例えば、デイトレーダーで、60万円の購入・売却を1日で2回転しただけで、一般NISAであっても年間投資限度額に達してしまいます。

つまり、頻繁に取引をする場合には向きません。

NISA口座は、損失が出ても他の利益と相殺できない

NISA口座は、1つの取引で損失が出ても他の取引での利益と相殺できません。

つまり、NISA口座と特定口座で運用していた場合、

特定口座で利益が生じ、NISA口座で損失が生じたとしても、損益を相殺できませんので、特定口座の利益全体に20.315%の税額がかかります。

したがって、NISA口座は

損切りを前提としない=売却を想定しない投資=長期投資

に向いています。

具体的には、

長期のインデックス投資や高配当株投資など、

長期のキャピタルゲインや配当のインカムゲインを狙う投資です。

老後資金2,000万円問題

2019年6月3日に公表された金融庁「金融審議会 市場ワーキング・グループ報告書」をめぐって、老後に年金以外に2,000万円必要になるという部分がメディアに注目され、世間を騒がせました。

そもそも、この報告書の趣旨は、

「将来安心して老後の生活を送るためには、現役世代から長期・積立・分散投資により資産形成を行うべきであり、NISAやiDeCoなどの制度を積極的に利用すべきだ。」

という至極真っ当な報告書であって、裏には時限立法(期限付きの法律)であるNISAやiDeCoを恒久化すべきと、経済産業省の外局である金融庁が、税制を司る財務省にプレッシャーを与える目的がありました。

つまり、国も、NISAは「長期・積立・分散投資」のためのツール、すなわち売却を前提としないインデックス投資のためのツールであると考えているのです。

NISA口座で運用すべき銘柄3選

最後に、NISA口座で運用すべき銘柄のうち、特に人気の銘柄を3つ選びました。

これらのETFまたは投資信託を購入し、分散購入によるドル・コスト平均法、配当再投資による複利効果を得ながら積み立てていくのがセオリーです。

バンガード・トータル・ストック・マーケットETF(VTI)

米国株ETFで、米国株式市場全体をカバーする約3,600銘柄への投資が行われています。

投資信託であれば「楽天・全米株式インデックス・ファンド」が同様の投資先となります。

バンガード・S&P 500 ETF(VOO)

米国株ETFで、S&P500を構成している銘柄へ投資が行われています。

投資信託であれば「eMAXIS Slim米国株式(S&P500)」が同様の投資先となります。

バンガード・トータル・ワールド・ストックETF(VT)

米国株ETFで、全世界の株式市場全体をカバーする先進国および新興国約47ヵ国の大型・中型・小型株約8,000銘柄へ投資が行われています。

投資信託であれば、「eMAXIS Slim全世界株式((オール・カントリー)」が同様の投資先となります。

そもそもNISA(ニーサ)って?

NISAはNippon Individual Savings Accountの略で、イギリスのISA(個人貯蓄口座)をモデルとした日本版ISAの愛称です。

「少額投資非課税制度」とも呼ばれ、2014年1月にスタートしました。2016年度からは「ジュニアNISA」、2018年1月からは「つみたてNISA」が加わりました。