役所の税務担当として、毎日申告の相談を受けてきた筆者がズバリ解決します!

役所はどんな資料を集めているのか

市区町村役場は、税務署、事業所、年金保険者、納税者から以下の資料を収集して住民税を計算しています。

| 入手先 | 書類 |

|---|---|

| 税務署 | ・確定申告書等 ・法定調書 ・源泉徴収義務者の情報 |

| 事業所 | 給与支払報告書 |

| 年金保険者 | 公的年金等支払報告書 |

| 納税者 | 住民税申告書 |

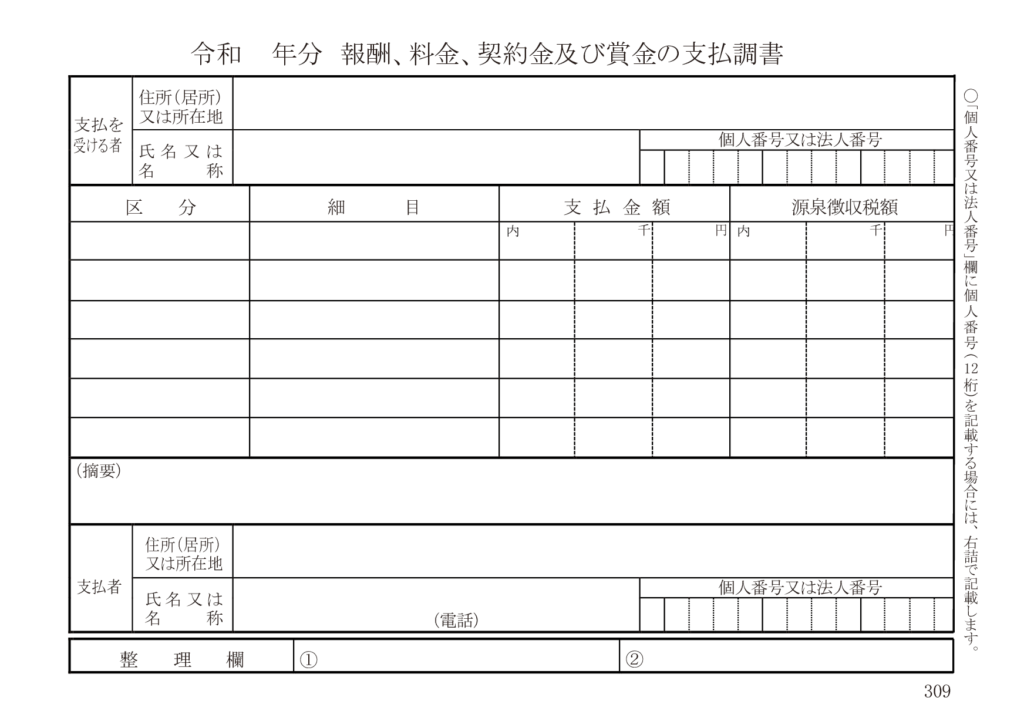

確定申告書等

住民税は、確定申告書に記載されている所得の金額、所得控除額、税額控除額から税額を計算することができます。

税務署に提出された確定申告書A、確定申告書B、確定申告書第三表、確定申告書第四表、修正申告書第五表、確定申告書付表、収支内訳書、所得税青色申告決算書、更正決議書が、国税庁の国税総合管理システム(KSKシステム)からeLTAX(地方税ポータルシステム)を通じて、xml形式で各市区町村に送信されます(国税連携)。各市区町村が受信したデータは、各市区町村の税務システムに取り込まれ、住民税の税額を計算します。

なお、添付資料等、電子連携されない紙媒体の資料については、各市区町村の職員が税務署を訪問し、収集します(税務署調査)。

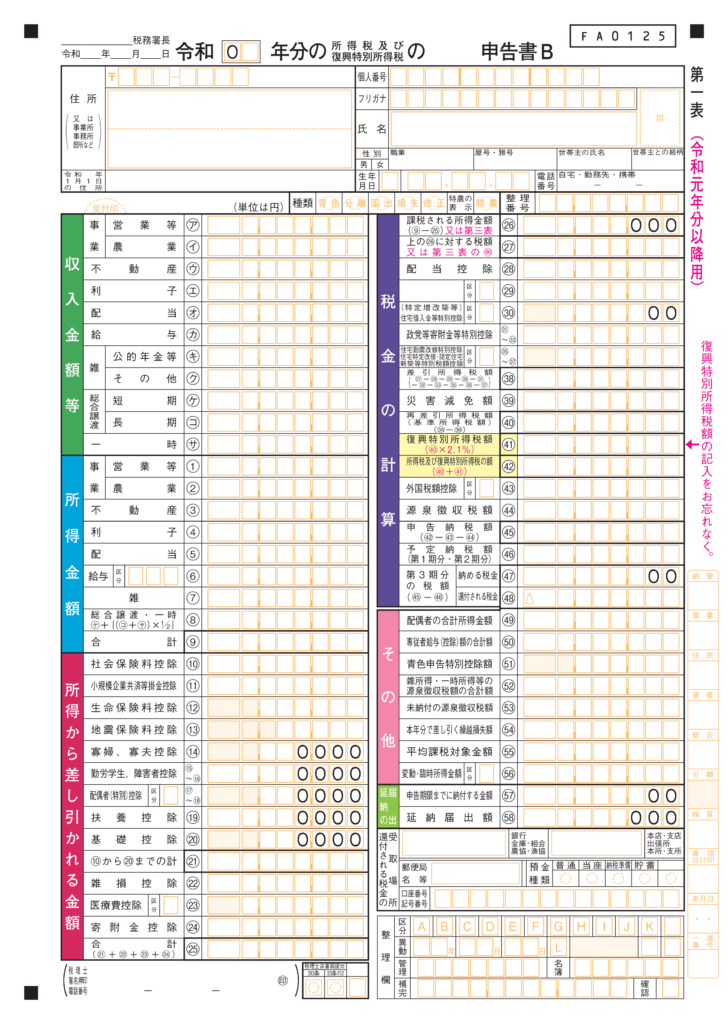

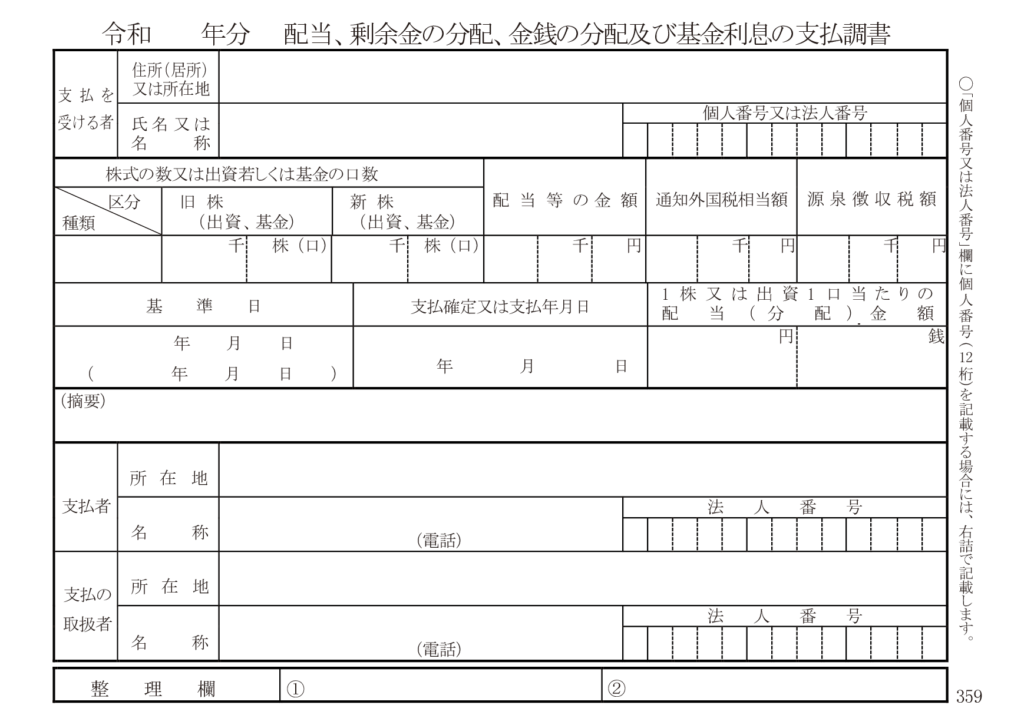

法定調書

「報酬、料金、契約金及び賞金の支払調書」「配当、剰余金の分配、金銭の分配及び基金利息の支払調書」などの法定調書が、国税庁の国税総合管理システム(KSKシステム)からeLTAX(地方税ポータルシステム)を通じて、国税庁から各市区町村に送信されます。

支払調書は報酬や配当などの支払者が税務署に提出するものです。通常であれば確定申告していますが、確定申告自体をしていない、あるいは確定申告はしているが、特定の報酬などについて申告がされていない場合、市区町村は法定調書をもとに住民税を計算します。

ただし、報酬は雑所得または事業所得に該当し、必要経費が存在する可能性があるため、法定調書のみで課税する前に、納税者に申告を促すのが一般的です。

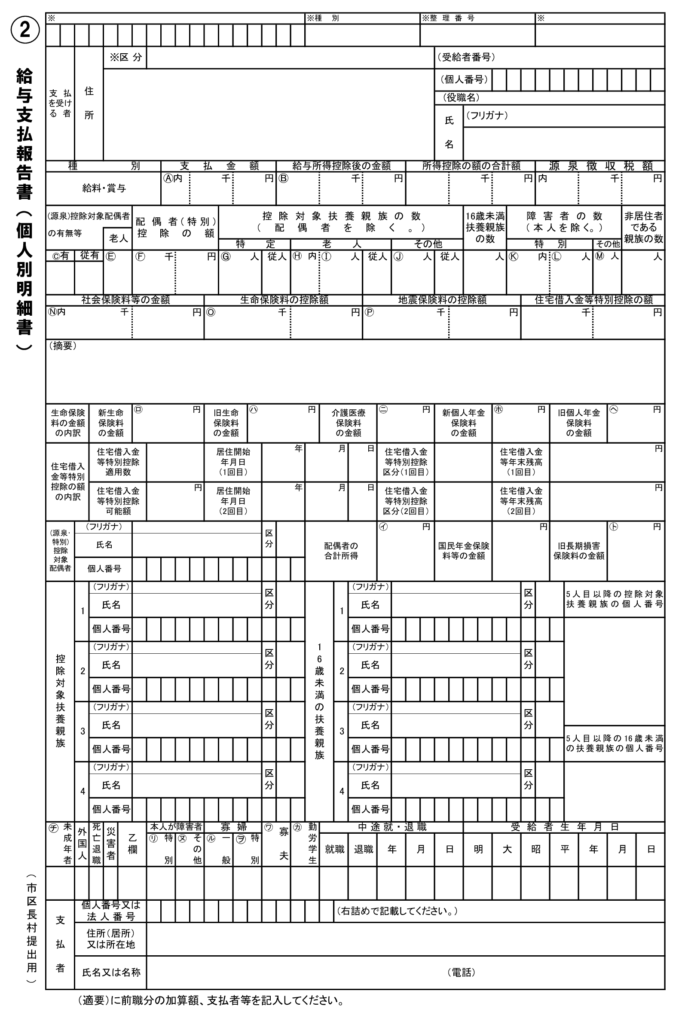

給与支払報告書

給与支払報告書は事業者(給与支払者)が市区町村に提出するもので、記載内容は源泉徴収票と同じです。

会社員などの給与所得者は、確定申告をしないのが一般的ですので、市区町村は給与支払報告書をもとに住民税を計算します。

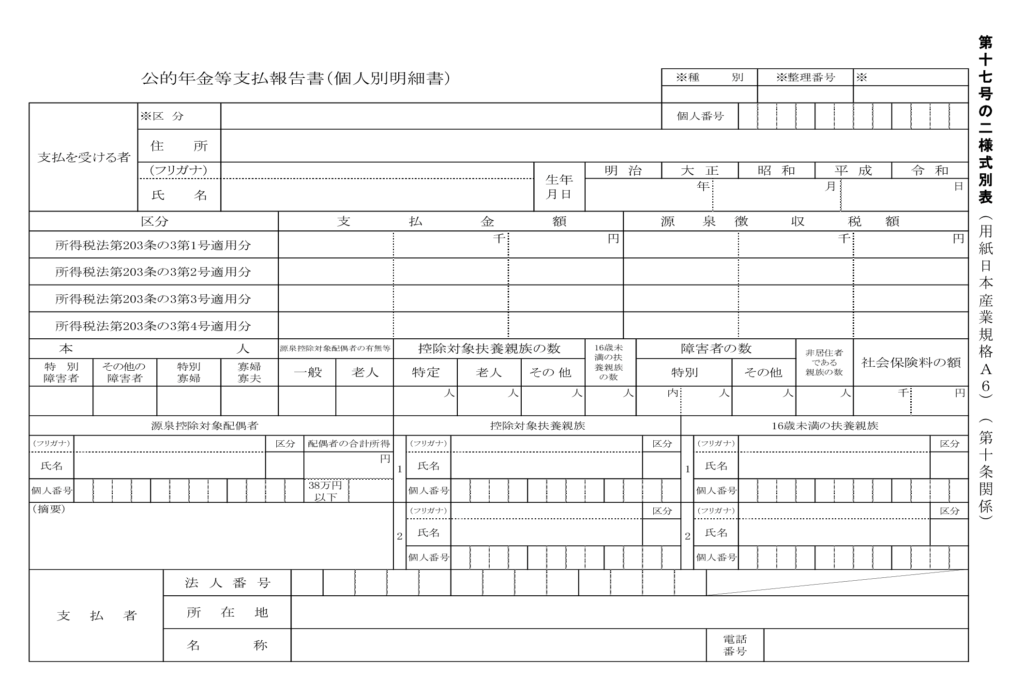

公的年金等支払報告書

公的年金等支払報告書は年金保険者(厚生労働省など)が市区町村に提出するもので、記載内容は源泉徴収票と同じです。

年金受給者は、確定申告をしないのが一般的ですので、市区町村は公的年金等支払報告書をもとに住民税を計算します。

住民税申告書

住民税申告書は、納税者が市区町村役場に提出する申告書です。具体的には、特別区民税申告書・都民税申告書、市民税・県民税申告書などと呼ばれます。

市区町村に上記の資料が提出されず、住民税を計算できない場合は、住民税申告書を納税者に提出させます。正確に言えば、住民税が課税される所得がある人で、給与所得者や年金受給者以外で、確定申告書を提出していない人は、住民税申告書の提出義務があります。

市外に居住する扶養親族の調査

扶養控除や配偶者控除は、合計所得金額が48万円(令和2年度以前は38万円)であって、他の人の扶養控除の対象となっていない必要があります。

市区町村は、その市区町村に居住する住民の情報しか保有していません。例えば、大阪市に居住するAさんが横浜市に居住するBさん(母)を扶養親族とする扶養控除を申告した場合、大阪市役所はBさんの所得や扶養状況に関する情報を保有していません。そのため、大阪市は情報提供ネットワークシステムでBさんのマイナンバーを指定することで、横浜市が保有する情報(Bさんの所得や扶養情報)にアクセスすることができます。

これにより、所得要件を超える扶養親族について扶養控除の申告をした場合であっても、扶養控除を否認した状態で住民税を課税することができます。

税務署への扶養是正情報等の提供

上記の方法により扶養控除を否認した場合、その情報は国税庁のシステムに連携されます。その情報を国税総合管理システム(KSKシステム)を通じて各税務署が閲覧することにより、仮に所得税においても扶養控除を申告していた場合は、本人に対して連絡をし、修正申告を促します。なお、修正申告がされない場合は、税務署が更正し、所得税を徴収します。

課税事務のスケジュール

| 期限・期間 | 内容 |

|---|---|

| 1月10日まで | ふるさと納税のワンストップ特例申請書を受け付けます。なお、この申請書を提出した場合は、寄附先の自治体が5か所以下であれば確定申告書を提出する必要はありません。 |

| 1月31日まで | 事業者から給与支払報告書を受け付けます。枚数が100枚以上(令和2年以前は1,000枚)の事業所はeLTAXによる電子提出が義務付けられています。 |

| 1月31日まで | 年金保険者から公的年金等支払報告書を受け付けます。 |

| 2月中旬~3月15日 | 納税者から住民税申告書の提出を受け付けます。また、市区町村によっては、税務署と連携し、所得税及び復興特別所得税の確定申告書を市役所で受け付けます。 |

| 4月中旬まで | 国税連携により確定申告書や法定調書のデータを受信します。 |

| 4月中旬〜5月中旬 | 税務システムに取り込んだ上記の資料から住民税の税額を計算します。 |

| 5月中旬〜5月下旬 | 給与からの特別徴収対象者について、住民税の計算結果を税額決定通知書に印刷し、各事業者に送付します。 |

| 5月中旬〜6月中旬 | 普通徴収または公的年金からの特別徴収対象者について、住民税の計算結果を納税通知書に印刷し、各納税者の自宅に送付します。 |

| それ以降 | それ以降においても、申告があった場合や、税務調査によって税額に変更があった場合は、その都度税額決定・変更通知書を各事業者または各自宅に送付します。 |