役所の税務担当として、毎日申告の相談を受けてきた筆者がズバリ解決します!

減価償却費を計算する上で確認すべきこと

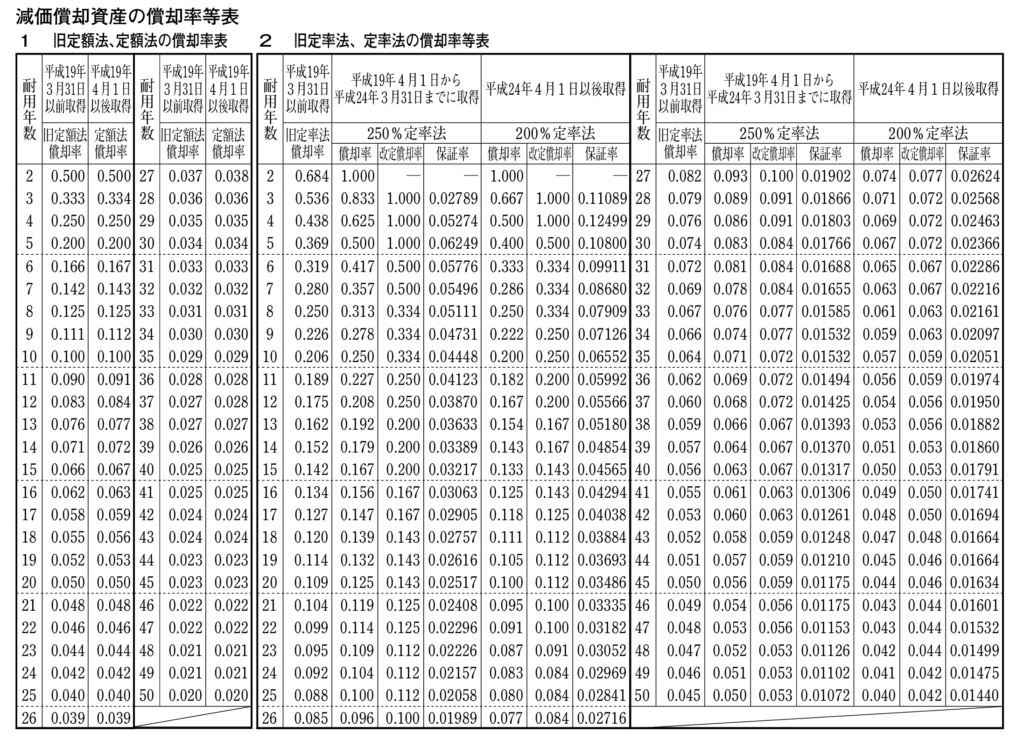

減価償却費は、原則として以下の式で計算されます。

取得価額×償却率×本年中の償却期間×事業専用(貸付)割合

つまり、減価償却費を計算するに当たっては、この4つを調べることが必要です。

取得価額

「資産をいくらで取得したか」を表します。

一番重要な金額であり、一番難しいところです。

- 購入した場合(以下の合計)

(1)資産の購入代金+購入のために要した費用(引取運賃、運送保険料、購入手数料等)

(2)資産を業務の用に供するために直接要した費用 - 建設・製造・制作した場合(以下の合計)

(1)建設等のために要した原材料費、労務費及び経費

(2)資産を業務の用に供するために直接要した費用

取得価額は大きいほど減価償却費が多くなるため、節税につながります。

つまり、上記の費用をどれだけ含められるかが、節税のポイントとなります。

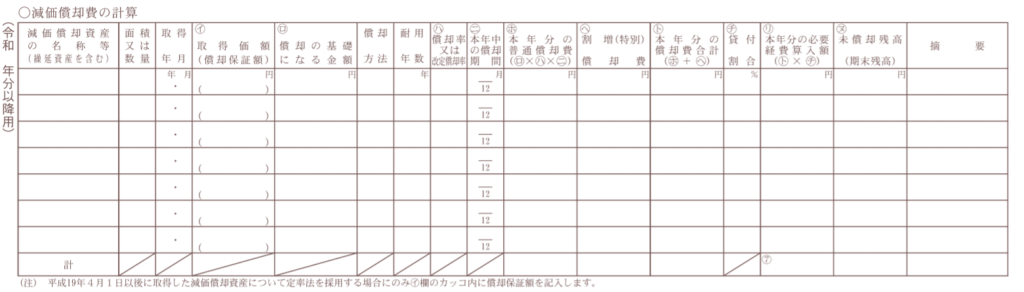

償却率

償却率は、資産の資産の種類(耐用年数)と償却方法(定額法・定率法)によって決まります。

資産の種類(耐用年数)

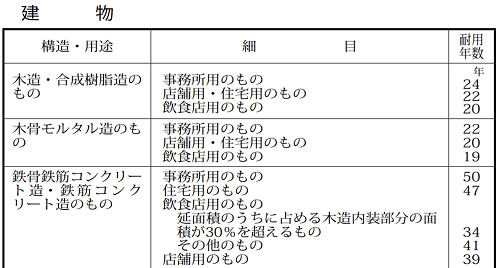

「建物」「建物附属設備」「車両・運搬具」などの項目について、それぞれ「構造・用途」に細分化し、さらにそれぞれ「細目」に細分化されています。

それぞれの「細目」ごとに耐用年数が決まっています。

償却方法(定額法・定率法)

平成19年3月31日以前に取得した場合

| 届出した場合 | 届出しない場合 | ||

|---|---|---|---|

| 建物 | 下記以外 | 旧定額法 | |

| 平成10年3月31日以前に取得 | 旧定率法 旧定額法 |

旧定額法 | |

| 建物以外 | |||

平成19年4月1日以後に取得した場合

| 届出した場合 | 届出しない場合 | |

|---|---|---|

| 建物 | 定額法 | |

| 建物以外 | 定率法 定額法 |

定額法 |

償却率の算出

耐用年数と償却方法が決まると、「減価償却資産の償却率等表」から償却率が算出されます。

本年中の償却期間

「12か月中、何か月分を事業に使っていたか」を表します。

例えば、4月から不動産の貸付事業を開始した場合は、4か月/12か月となります。

事業専用(貸付)割合

「資産のうち、何%を事業に使っていたか」を表わします。

例えば、アパート1棟のうち、10%分は自宅として使用していた場合、10/100となります。

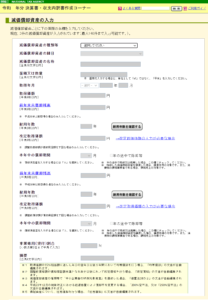

国税庁ホームページ「確定申告書等作成コーナー」の入力方法

確定申告をするほとんどの方が、国税庁ホームページ「確定申告書等作成コーナー」で作成します。ここでは、入力方法について説明します。

| 減価償却資産の種類等 | 不動産投資であれば、「建物・車両・機械・備品等(定額法)」か「建物・車両・機械・備品等(定率法)」を選択します。 ※定率法で届出をしていなければ、定額法です。 |

|---|---|

| 減価償却資産の細目 | 「建物及びその附属設備」や「構築物」を選択します。 |

| 減価償却資産の名称 | 「アパート」「マンション」などの名称を自由に入力します。 |

| 面積又は数量 | 面積であれば「〇〇平米」と入力します。 |

| 取得年月 | 資産を取得した年月を入力します。 ※事業を開始した年月ではありません。 |

| 取得価額 | 取得価額を入力します。 |

| 前年末未償却残高 | 前年の青色申告決算書や収支内訳書「減価償却費の計算」欄の「未償却残高」を入力します。 ※今年取得した場合は不要です。 |

| 耐用年数 | 耐用年数を入力します。不明な場合は「耐用年数を確認する」ボタンで確認します。 |

| 改定取得価額 | 「改定取得価額を計算する」ボタンが表示された場合は、ボタンを押します。 |

| 本年中の償却期間 | 月数を選択します。 |

| 事業専用(貸付)割合 | 割合を小数点第2位まで入力します。 |

全て入力すると、「収支内訳書(白色申告)」や「青色申告決算書」の「減価償却費の計算」に正しく表示されます。