役所の税務担当として、毎日申告の相談を受けてきた筆者がズバリ解決します!

所得税の取扱い

源泉徴収と年末調整

源泉徴収

給与等の支払者(勤務先)は、給与等を支払う際に所得税及び復興特別所得税を差し引きます(源泉徴収)。

源泉徴収は給与等を支払う際に行うため、給料日に給与等が支払われない場合、源泉徴収は行われません。

一部が支払われた場合は、次の算出式により源泉徴収します。

その月に支払うべき金額に相当する源泉徴収税額×一部支払われた金額/その月に支払うべき金額

年末調整

給与所得の金額は、未払分の給与等を含めて計算します。

そのため、源泉徴収票の「支払金額」と「源泉徴収税額」は、未払分の給与等を含めて記載されます。なお、未払分の給与等に相当する「支払金額」と「源泉徴収税額」が上段に内書きされます。

勤務先は、給与等から源泉徴収した税額を翌月10日までに税務署に納付します。12月に行う年末調整により未払分の給与等を含めた所得税及び復興特別所得税額が確定するため、未払分の給与等に対する所得税及び復興特別所得税額がある場合は、翌年1月10日をもって未納となります。

ただし、源泉徴収義務者は勤務先であるため、本人(従業員)が未払分の給与等に対する所得税及び復興特別所得税を納付する必要はありません。

なお、未払分の給与等に対する源泉徴収税額については、給与等を支払ったときに源泉徴収し、翌月10日までに税務署に納付します。これにより未納分

| 支払分 | 未払分 | |

|---|---|---|

| 源泉徴収 | 〇 | × |

| 税務署への納付 | 〇 | × |

| 給与所得への算入 | 〇 | 〇 |

なお、未払分の給与等に対する所得税及び復興特別所得税は、源泉徴収義務者である勤務先に納付義務があるため、本人(従業員)は未納とはなりません。

- 年末調整が行われた場合、本人(従業員)は何もする必要はありせん。

- 未払分に係る源泉徴収税額は支払われた際に勤務先が源泉徴収し、税務署へ納付します。

確定申告の方法

確定申告書の記載方法

上記のとおり、未払分の給与等も含めて給与収入の金額を記入し、給与所得を計算します。

また、確定申告書第一表の「未納付の源泉徴収税額」を記入します。

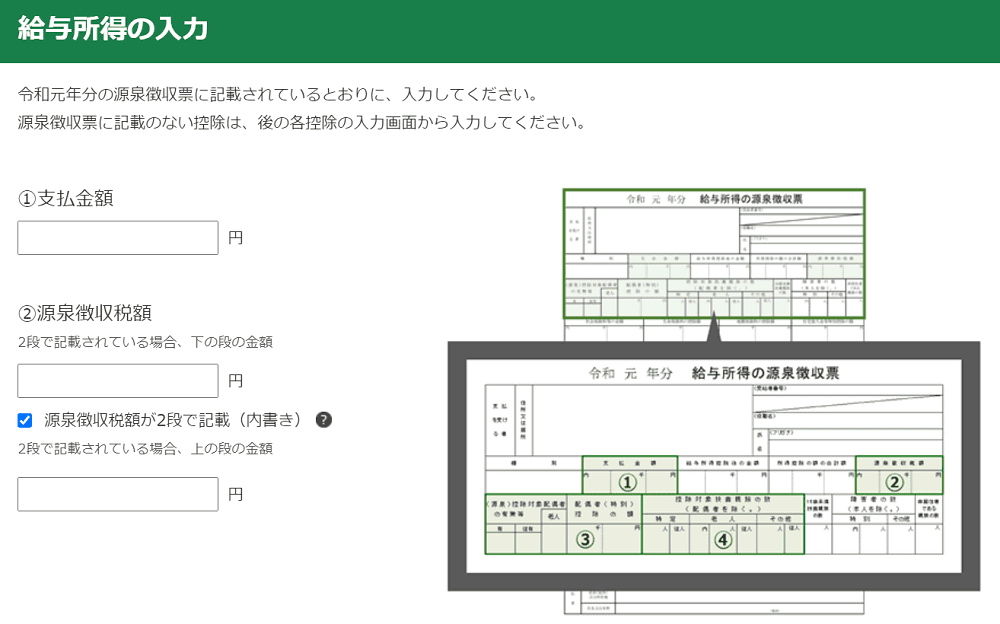

国税庁ホームページの確定申告書等作成コーナーで作成する場合は、「給与所得の入力」画面で「源泉徴収税額が2段で記載(内書き)」に入力します。

納付となる場合

他に所得があるなど、確定申告書を提出したことにより所得税及び復興特別所得税を追加で納付する場合、確定した所得税及び復興特別所得税と源泉徴収税額の差額を納付します。この場合の源泉徴収税額は未納分も含まれます。つまり、未納分の源泉徴収税額はあくまでも源泉徴収義務者である勤務先にあり、その分を含めて納付する必要はありません。

| 所得税及び 復興特別所得税額 |

源泉徴収税額 | 納付分 | 勤務先が納付 |

| 未納分 | |||

| (追加)納付額 | 本人が納付 | ||

還付となる場合

医療費控除を申告するなど、確定申告書を提出したことにより所得税及び復興特別所得税が還付される場合、未納分の源泉徴収税額に相当する金額は、未払分の給与等が支払われ、源泉徴収された分が税務署に納付されるまで還付されません。

これは、納付義務は源泉徴収義務者である勤務先にあるものの、税務署側にとっては所得税及び復興特別所得税が未納であることに変わらず、納付されていない分について本人(従業員)側に還付することができないためです。

| 所得税及び 復興特別所得税額 |

源泉徴収税額 |

支払分 | 勤務先が納付 |

| 未払分 |

|||

| 還付額 |

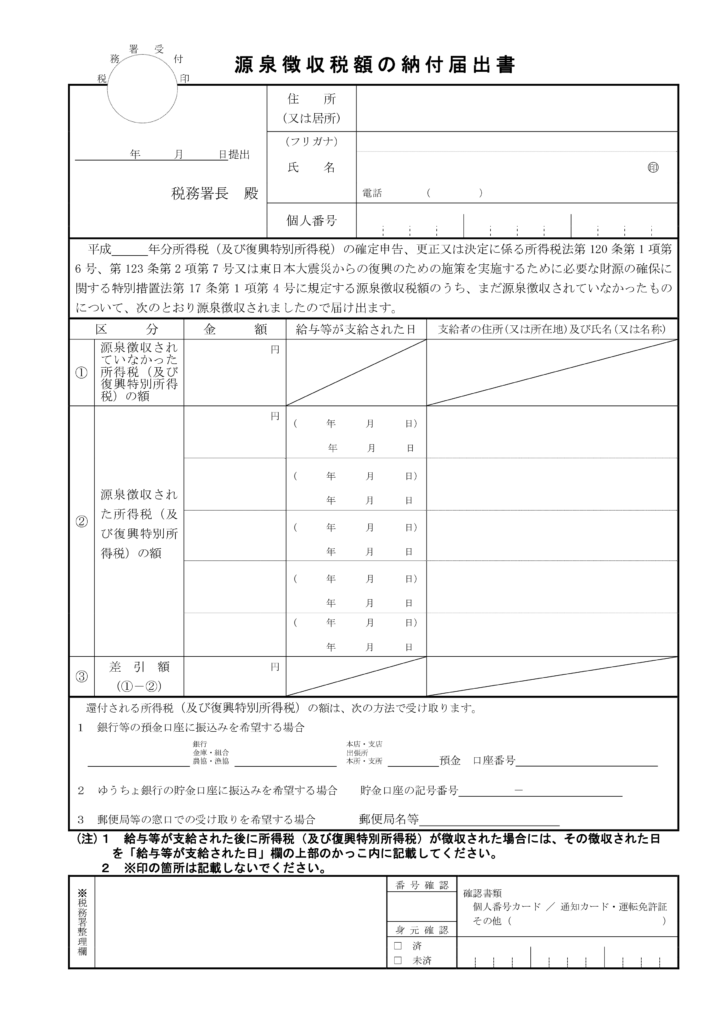

源泉徴収税額の納付届出書

未払分の給与等が支払われ、その分の源泉徴収税額が勤務先より税務署へ納付された場合、本人(従業員)は、税務署へ「源泉徴収税額の納付届出書」を提出することにより、還付を受けることができます。還付を受けるのは本人(従業員)であるため、勤務先ではなく本人(従業員)が提出することとされています。

住民税・国民健康保険料(税)の取扱い

住民税

住民税の計算の基礎となる所得は、所得税の所得を用います。そのため、住民税も所得税同様、未払分の給与等を含めて給与所得の金額が算定されます。

市区町村の住民税担当課は、1月31日までに勤務先から提出された給与支払報告書(源泉徴収票と同じ様式)又は3月15日までに本人から提出された確定申告書などをもとに住民税を計算し、6月から新年度の住民税が課され、給与からの差引き(特別徴収)又は自分で納付(普通徴収)します。

したがって、所得税及び復興特別所得税と異なり、未払分の給与等に対する住民税は本人に納付義務があります。

国民健康保険料(税)

国民健康保険料(税)の計算の基礎となる所得は、住民税の所得を用います。そのため、国民健康保険料(税)も所得税と住民税同様、未払分の給与等を含めて給与所得の金額が算定されます。

市区町村の国民健康保険担当課は、住民税担当課から受領した所得の情報をもとに国民健康保険料(税)を計算します。

したがって、国民健康保険料(税)についても、所得税及び復興特別所得税と異なり、未払分の給与等に対する保険料(税)は本人に納付義務があります。

| 所得税及び復興特別所得税 | 源泉徴収義務者(勤務先) |

|---|---|

| 住民税 | 本人 |

| 国民健康保険料(税) | 本人 |

未払給与が回収不能となった場合の取扱い

資産の譲渡代金が回収不能となった場合等の所得計算の特例

前述のとおり、未払分の給与等についても給与所得の金額に算入されます。

しかし、未払分の給与等が回収することができないこととなった場合は、その分の給与所得はなかったものとみなされます(資産の譲渡代金が回収不能となった場合等の所得計算の特例)。

「未払分の給与等が回収することができないこととなった場合」とは、勤務先に以下の事由が生じたときが該当します。

| 事由 | 金額 |

|---|---|

| 更生計画認可の決定又は再生計画認可の決定があったこと。 | これらの決定により切り捨てられることとなった部分の金額 |

| 特別清算に係る協定の認可の決定があったこと。 | この決定により切り捨てられることとなった部分の金額 |

| 法令の規定による整理手続によらない関係者の協議決定で、次に掲げるものにより切り捨てられたこと。 ア 債権者集会の協議決定で合理的な基準により債務者の負債整理を定めているもの イ 政機関又は金融機関その他の第三者のあっせんによる当事者間の協議により締結された契約でその内容がアに準ずるもの |

その切り捨てられることとなった部分の金額 |

| 債務者の債務超過の状態が相当期間継続し、その貸金等の弁済を受けることができないと認められる場合において、その債務者に対し債務免除額を書面により通知したこと | その通知した債務免除額 |

資産の譲渡代金が回収不能となった場合等の所得計算の特例

| 原則 | 給与所得の金額に算入 |

| 回収不能 | 給与所得の金額に算入しない |

手続き

確定申告をしていない場合

確定申告を行い、回収不能となった金額を給与収入から減額し、所得税及び復興特別所得税を計算します。回収不能となった分の税額は下がりますが、その分の税額は源泉徴収されておらず、勤務先から税務署に納付されていないため、還付されません。

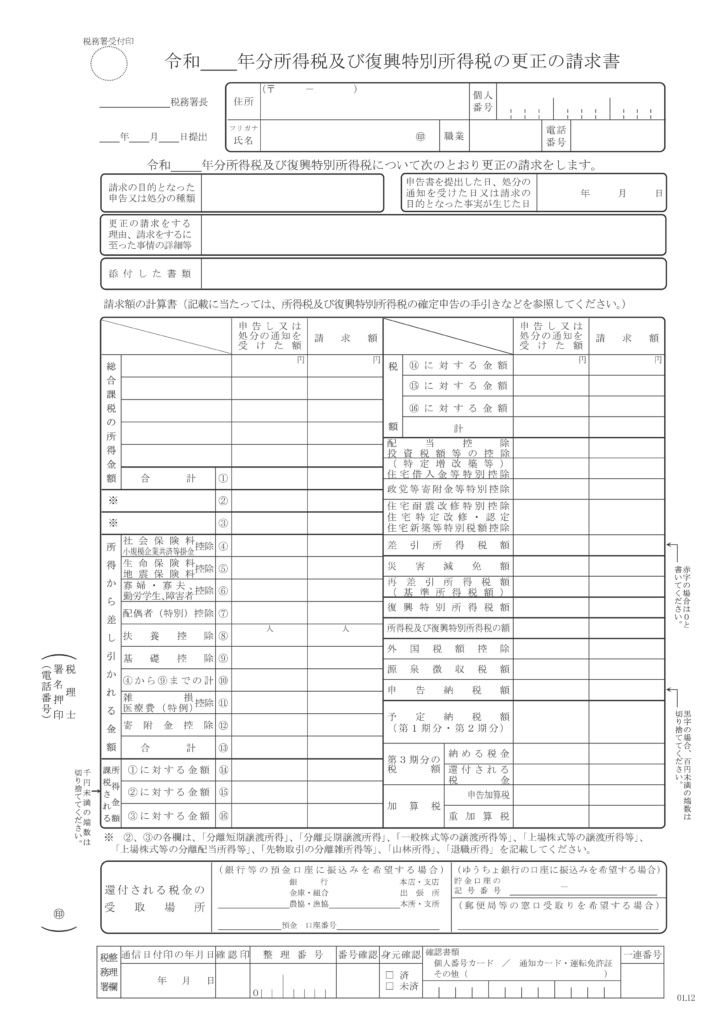

すでに確定申告をした場合

法定申告期限(3月15日)から5年以内(それ以降に回収不能となったときはその日から2か月以内)に、税務署に更正の請求書を提出し、回収不能となった金額を給与収入から減額し、所得税及び復興特別所得税を計算します。なお、更正の請求は国税庁ホームページ「確定申告書等作成コーナー」から行うことができます。

更正の請求が認められると、税務署から更正通知書が送付され、所得税において未払分の給与等を除いた給与所得の金額が確定します。

住民税・国民健康保険料(税)

確定申告書又は更正通知書の情報は国税庁から各市区町村に連携され、各市区町村の住民税担当課が住民税を再計算します。自宅叉は勤務先に「税額変更通知書」が送付され、住民税において未払分の給与等を除いた給与所得の金額が確定します。すでに住民税を納付した場合は還付を受けることができ、まだ納付していない場合は、納付額が減額されます。

また、住民税担当課は、国民健康保険担当課に所得の情報を連携します。それにより国民健康保険料(税)も変更され、自宅に通知書が送付されます。

- 税務署に対して確定申告書又は更正の請求書を提出する。

- これにより所得税及び復興特別所得税、住民税、国民健康保険料(税)の額が変更される。

未払賃金立替払制度を利用した場合

退職勤労者が弁済を受ける未払賃金に係る課税の特例

勤務先の倒産等により給与等が支払われないまま退職したときは、国が代わって未払分の給与等の一部を立替える未払賃金立替払制度を利用することができます。この場合において、国から支払を受けた金額は退職所得とされます(退職勤労者が弁済を受ける未払賃金に係る課税の特例)。

手続き

確定申告をしていない場合

税務署に対して確定申告書を提出し、未払賃金立替払制度により国から支払われた金額について、退職所得として申告します。ただし、退職所得が20万円以下である場合は確定申告書を提出する必要はありません。

実務的には、上記の「未払給与が回収不能となった場合の取扱い」を含めて確定申告書を提出し、未払分の給与等に対する給与所得の減額と未払賃金立替払制度による退職所得の申告を行うのが効率的です。

なお、退職所得は、勤務年数が20年以下の場合、収入金額(源泉徴収前)が40万円×勤務年数(端数は切上げ、2年未満の場合は2年)以下である場合は所得が0円となります。

退職所得の計算方法

退職所得=(収入金額-退職所得控除額)×1/2

| 勤務年数※ | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 勤務年数※ (80万円に満たない場合は80万円) |

| 20年超 | 800万円+70万円 × (勤務年数※-20年) |

※端数切上げ(5年2か月→6年)

すでに確定申告した場合

すでに確定申告した場合は、法定申告期限(3月15日)から5年以内(それ以降に立替え払を受けた場合はその日から2か月以内)に税務署に更正の請求書を提出し、上記と同様、所得税及び復興特別所得税を再計算することができます。

更正の請求が認められると、税務署から更正通知書が送付され、所得税及び復興特別所得税の金額が確定します。

実務的には、上記の「未払給与が回収不能となった場合の取扱い」を含めて更正の請求書を提出し、未払分の給与等に対する給与所得の減額と未払賃金立替払制度による退職所得の申告を行うのが効率的です。

住民税・国民健康保険料(税)

確定申告書又は更正通知書の情報は国税庁から各市区町村に連携され、各市区町村の住民税担当課が住民税を再計算します。自宅叉は勤務先に「税額変更通知書」が送付され、住民税の金額が変更されます。すでに住民税を納付した場合は還付を受けることができ、まだ納付していない場合は、納付額が減額されます。

また、住民税担当課は、国民健康保険担当課に所得の情報を連携します。それにより国民健康保険料(税)も変更され、自宅に通知書が送付されます。