個人の所得に対して課される所得税や住民税(都道府県民税・市町村民税)には「扶養親族」という制度があります。一般的に「扶養に入れる」と言われるこの制度ですが、このページでは、扶養に入れるための条件や手続き、扶養に入れた場合の影響について解説します。

Contents

スポンサーリンク

概要

一定の金額以下の所得のある16歳以上の親族がいる場合は、所得税や住民税が減額されるというものです(扶養控除)。ただし、1人に対して2人以上が扶養することは認められません。そのため、父と母が18歳の子を扶養していても、父と母のどちらかの所得税・住民税しか減額されません。なお、扶養する人は住民票上の世帯主である必要はありません。

「扶養」という用語は健康保険でも用いられます。一定の金額以下の親族がいる場合は、その親族も勤務先の健康保険に加入することができ、国民健康保険に加入する必要がなくなるというものです。この制度は上記の税金上の「扶養」とは全く異なる概念で、両者で「扶養する人」「扶養される人」が異なっていても問題ありません。

扶養親族とは

話を所得税・住民税における扶養に戻します。所得税・住民税における扶養親族(扶養される人)の範囲は以下のとおりです(所得税法・地方税法)

扶養親族とは、その年の12月31日(年の中途で死亡し又は出国する場合は、その死亡又は出国の時)の現況で、次の要件のすべてに当てはまる場合をいいます。

-

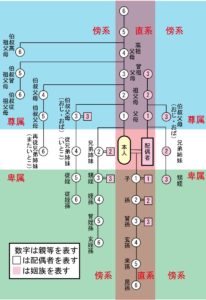

配偶者以外の親族(6親等内の血族及び3親等内の姻族)であること。

親族の範囲は下の図のとおりです。

-

生計を一にしていること。

原則として、同居している場合が該当します。ただし、勤務、修学、療養などの都合で別居している場合であっても、余暇には起居を共にすることを常例としている場合や、常に生活費、学資金、療養費等の送金が行われている場合には、「生計を一にする」ものとして取り扱われます(所得税法基本通達2-47)。

-

年間の合計所得金額が38万円以下であること。

給与収入では103万円以下が該当します。

-

青色申告者の事業専従者としてその年を通じて一度も給与の支払を受けていないこと又は白色申告者の事業専従者でないこと。